疫情三年税费减免政策详解,如何操作与申请指南

自2020年初新冠疫情爆发以来,全球经济受到了前所未有的冲击,为了缓解疫情对企业和个人的经济压力,各国政府纷纷出台了一系列税费减免政策,中国作为全球第二大经济体,也在疫情期间实施了多项税费减免措施,以支持企业复工复产、保障民生,本文将详细解析疫情三年期间中国税费减免政策的操作流程,帮助企业和个人更好地理解和申请相关减免。

一、疫情三年税费减免政策概述

1、增值税减免

疫情期间,国家针对小微企业、个体工商户等实施了增值税减免政策,具体措施包括:

- 小规模纳税人增值税征收率由3%降至1%。

- 对生活服务业、交通运输业等受疫情影响较大的行业,免征增值税。

2、企业所得税减免

为支持企业复工复产,国家对企业所得税也进行了相应减免:

- 对受疫情影响较大的困难行业企业,2020年度发生的亏损最长结转年限由5年延长至8年。

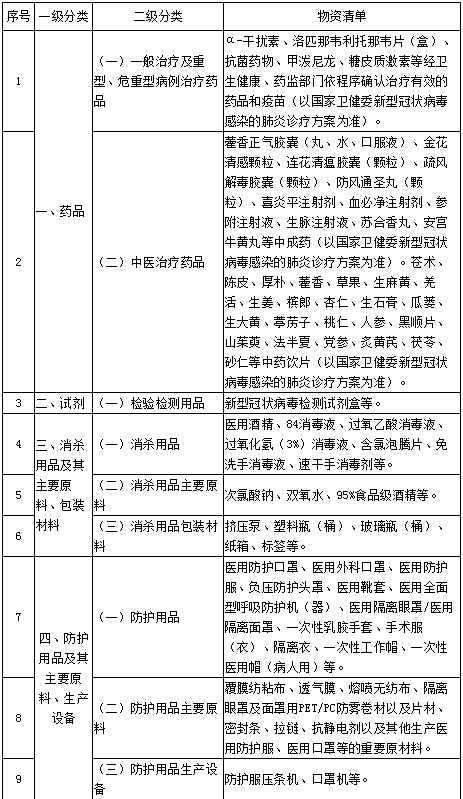

- 对疫情防控重点保障物资生产企业,全额退还增值税增量留抵税额。

3、个人所得税减免

针对个人,国家也出台了一系列个人所得税减免政策:

- 对参加疫情防治工作的医务人员和防疫工作者,按照政府规定标准取得的临时性工作补助和奖金,免征个人所得税。

- 对单位发给个人用于预防新型冠状病毒感染的肺炎的药品、医疗用品和防护用品等实物,不计入工资、薪金收入,免征个人所得税。

4、社保费减免

为减轻企业负担,国家实施了阶段性减免企业社保费政策:

- 对中小微企业免征养老、失业、工伤保险单位缴费部分,免征期限为2020年2月至12月。

- 对大型企业减半征收养老、失业、工伤保险单位缴费部分,减征期限为2020年2月至6月。

二、税费减免政策的操作流程

1、了解政策适用范围

在申请税费减免之前,首先要明确自己是否符合政策适用范围,不同行业、不同规模的企业以及个人,适用的减免政策可能有所不同,建议仔细阅读相关政策文件,或咨询当地税务部门。

2、准备申请材料

根据不同的减免政策,申请材料也会有所不同,申请税费减免需要准备以下材料:

- 企业营业执照复印件

- 税务登记证复印件

- 财务报表

- 相关证明材料(如受疫情影响证明、疫情防控重点保障物资生产企业证明等)

3、提交申请

准备好申请材料后,可以通过以下途径提交申请:

线上申请:通过国家税务总局官网或各地税务局的电子税务局系统进行在线申请。

线下申请:前往当地税务局办税服务厅,提交纸质申请材料。

4、等待审核

提交申请后,税务部门会对申请材料进行审核,审核通过后,企业或个人将享受到相应的税费减免政策,审核时间因地区和申请量而异,一般需要1-2周时间。

5、享受减免

审核通过后,企业或个人可以在纳税申报时直接享受减免政策,小规模纳税人在申报增值税时,可以直接按照1%的征收率计算应纳税额。

三、注意事项

1、及时了解政策变化

疫情期间,税费减免政策可能会根据疫情发展和经济形势进行调整,企业和个人应及时关注政策变化,确保能够享受到最新的减免政策。

2、保留相关证明材料

在申请税费减免时,相关证明材料是必不可少的,企业和个人应妥善保留受疫情影响的相关证明材料,以备税务部门核查。

3、合规操作,避免风险

在享受税费减免政策的同时,企业和个人应确保操作合规,避免因不当操作而引发的税务风险,虚报受疫情影响情况、伪造证明材料等行为,将面临严厉的税务处罚。

四、案例分析

1、小微企业增值税减免案例

某小微企业为小规模纳税人,主要从事餐饮服务,疫情期间,该企业营业收入大幅下降,符合增值税减免政策,企业通过电子税务局系统提交了减免申请,并提供了相关证明材料,审核通过后,企业在申报增值税时,按照1%的征收率计算应纳税额,有效减轻了税负。

2、疫情防控重点保障物资生产企业企业所得税减免案例

某疫情防控重点保障物资生产企业,2020年度发生了较大亏损,根据政策,该企业将亏损结转年限由5年延长至8年,企业通过线下提交了申请材料,并提供了相关证明,审核通过后,企业可以在未来8年内结转亏损,有效缓解了资金压力。

疫情三年期间,中国实施的税费减免政策为企业和个人提供了重要的经济支持,通过了解政策适用范围、准备申请材料、提交申请并等待审核,企业和个人可以顺利享受到相关减免政策,及时了解政策变化、保留相关证明材料、合规操作,也是确保减免政策顺利实施的关键,希望本文能够帮助读者更好地理解和操作疫情三年期间的税费减免政策,助力经济复苏和发展。

参考文献

1、国家税务总局官网

2、各地税务局政策文件

3、相关行业报告和案例分析

发表评论